Infláció, forintgyengülés, recesszió, válság – ezek a szavak már mindenkinek ismerősek lehetnek, mindegyiket sokszor halljuk a hírekben. A többség számára nem sok jót sugallnak. Ilyen körülmények között felmerülhet a kérdés, hogy érdemes-e most befektetni, vagy jobb kivárni?

A Bankmonitor állásfoglalása szerint egy válságban is racionális stratégia a tartalékok felhalmozása és a megtakarítások előtérbe helyezése. Ha valamikor, pont a jelenlegi helyzetben kiemelt szerepe van a megtakarításnak, a saját biztonságunk érdekében. Amennyiben rendelkezünk megfelelő mennyiségű likvid tartalékkal (ennek mértékét a szakértők 3-6 havi kiadásra elegendő összegre teszik), akkor az azon felüli pénzösszegeket célszerű kamatoztatni. Így van esély arra, hogy kivédjük a rekordmagas inflációt. A jelen helyzet bizonytalanságai miatt kulcskérdés a befektetési időtáv. Rövid távon komoly hozamot elérni most szinte lehetetlennek tűnő feladat.

A piaci előrejelzések szerint a következő évben recesszió (lassulás) várható a gazdaságban. Éppen ezért most érdemes akár 8-10 évre előre tekinteni, és közép- vagy hosszú távú befektetésben gondolkodni. A múltbeli tapasztalatok alapján megállapítható, hogy egy válság/recesszió után jellemzően 1-2 év alatt rendeződni tud a gazdasági környezet, ami után 5-6 év ismét a növekedésről szól. Akik nem szeretnének kockáztatni, és rövidebb távon esetleg árfolyamveszteséget elszenvedni, nekik megfontolandó alternatívát jelenthetnek például a lakossági állampapírok. Némelyik állampapír arra is lehetőséget biztosít, hogy a befektetésünk kamatozása lekövesse az inflációt.

Az időtáv mellett fontos szempont továbbá a „diverzifikáció”, azaz kockázatmegosztás. Érdemes a hosszú távú befektetéseinket megosztani eltérő típusú eszközökbe: iparág, deviza és földrajzi kitettség szerint.

A múltban sok pénzt veszített, aki kivárásra játszott!

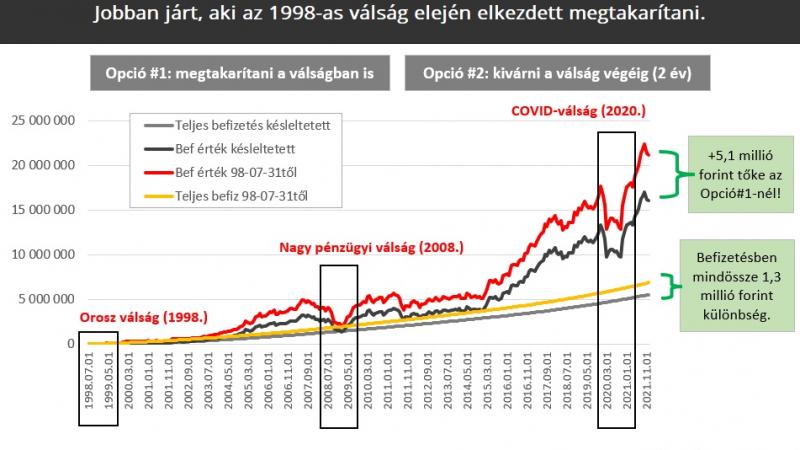

Az alábbiakban egy konkrét múltbeli példán keresztül láthatjuk, mi történt akkor, ha valaki válságos időben kezdte el a megtakarítást, illetve mit ért el az a személy, aki kivárta, amíg a gazdasági helyzet rendeződött! Az alábbi ábra azt mutatja, milyen eredményre vezetett a két különböző stratégia az 1998-as orosz válság idején. (Ez a válság okozta az eddigi legnagyobb visszaesést a magyar BUX-részvényindexben.)

Az 1. opció szerint a megtakarító az 1998-as válság elején elkezdte a befektetést. Havonta 7655 forintot fektetett be a magyar részvénypiacba, ezt az összeget pedig minden évben növelte az adott évi bérnövekedéssel. Mostanra így a havi befizetéseinek mértéke 41 522 forintra nőtt. Kihasználta továbbá a nyugdíjcélú megtakarítások után elérhető 20 százalékos állami támogatást. A 2. opciót választó megtakarító hasonlóképpen járt el, azzal az egy különbséggel, hogy kivárta azt a két évet, amíg a piac helyreáll, és csak utána kezdett el félretenni és befektetni.

Látható, hogy a teljes befizetés szempontjából mostanra 1,3 millió forinttal jár előrébb az 1. opciót alkalmazó megtakarító. Ugyanakkor a számlaegyenlegben már 5,1 millió forint előnye van, amely jelentős részben annak köszönhető, hogy a futamidő elején ő alacsony árfolyamon tudott vásárolni. Kijelenthetjük tehát, hogy 1998-ban nem érte meg kivárni, mivel a nagy gazdasági válságban indított hosszú távú megtakarítás lényegesen nagyobb nyereséget eredményezett.

Tőzsdei berkekben elterjedt gondolat, hogy akkor vegyünk, amikor már mindenki más elad, azaz menjünk szembe a tömeggel. Nem elhanyagolható szempont, hogy most a legtöbb eszközosztályba olcsóbban lehet ,,bevásárolni” / befektetni, mint például egy évvel ezelőtt. Persze azt megjósolni, hogy hol lesz a legjobb beszállási pont, hol érik el a piacok a mélypontot, lehetetlen. Ha tudnánk, akkor nagyon könnyű lenne a meggazdagodás. Éppen ezért fókuszáljunk a hosszú távú, diverzifikált stratégiára.

forrás: bankmonitor.hu